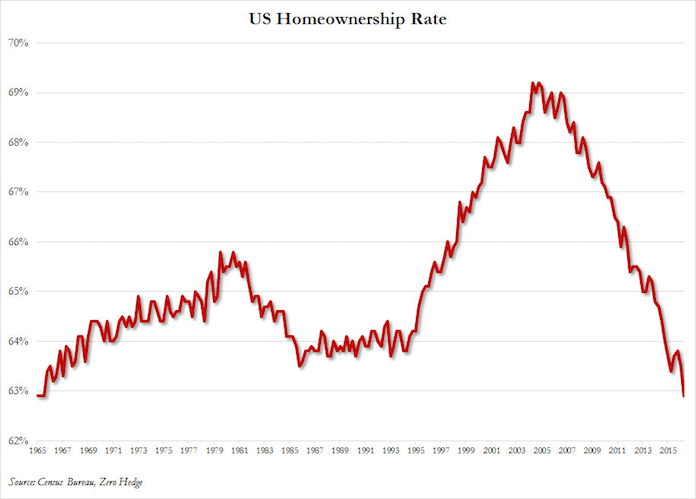

Die Wohneigentumsquote in den USA ist so niedrig wie seit 50 Jahren nicht mehr. Daher erleichtert nun Freddie Mac die Regeln zur Vergabe von Hypothekendarlehen. Dieser Fehler führte bereits zur Immobilienkrise im Jahr 2007.

Fannie Mae und Freddie Mac sind die beiden von der US-Regierung geförderten Unternehmen zur Refinanzierung von Hypothekendarlehen. Während der Immobilienkrise im Jahr 2008 mussten sie schon einmal vom Steuerzahler gerettet werden.

Ein Grund für die drohende Pleite der beiden Bankhäuser bestand damals darin, dass sie die Standards für Hypothekendarlehen zu sehr gelockert hatten. Denn die Regierung hatte sie angewiesen, mehr Kredite an Menschen mit niedrigen Einkommen zu vergeben.

Freddie Mac senkt die Standards für Hypothekendarlehen

Am Montag nun haben Freddie Mac und zwei weitere Darlehensgeber ein neues Programm gestartet, dass die Vergabe von Hypothekendarlehen ankurbeln soll, berichtet das Wall Street Journal. Vor allem für jene Menschen soll der Zugang erleichtert werden, die

- zum ersten Mal ein Haus kaufen,

- niedrige bis mittlere Einkommen haben oder

- in Gegenden wohnen, wo bisher wenige Darlehen vergeben wurden.

Das Programm erlaubt es den Kreditnehmern, Einkommen von Bewohnern anzugeben, die selbst nicht auf der Hypothek erscheinen. Auch Einkommen aus Zweitjobs soll leichter einbezogen werden können.

Falsche Anreize wie bei der letzten Immobilienkrise

Auf den ersten Blick scheinen diese Änderungen nicht unvernünftig zu sein. Das Problem liegt darin, die Einhaltung dieser lockereren Standards zu überprüfen. Zudem werden jene Unternehmen, von denen die Darlehen vergeben werden, später nicht die Hypotheken halten.

Wie in der letzten Immobilienkrise sind die Anreize nicht so gesetzt, dass die Verantwortlichen für die Vergabe von Hypothekendarlehen kein Interesse daran haben, die Darlehensnehmer gründlich zu durchleuchten. Denn die Hypotheken landen in den Büchern von Fannie Mae und Freddie Mac. Der Steuerzahler müsste wohl erneute einspringen.

Das wirkliche Problem im US-Häusermarkt

Doch das neue Programm von Freddie Mac ist nicht nur eine erneute Gefahr für den Steuerzahler. Hinzu kommt, dass es nichts zur Lösung der wirklichen Probleme im amerikanischen Immobilienmarkt beiträgt.

Wahr ist, dass die Wohneigentumsquote in den USA unter 63 Prozent gefallen ist – so tief wie seit 51 Jahren nicht mehr. Doch das liegt nicht an zu strengen Standards bei der Kreditvergabe. Der wahre Grund besteht nach Ansicht von Tho Bishop vom Mises Institute darin, dass die Häuserpreise viel schneller steigen als die Einkommen.

Einer der Gründe für den starken Anstieg der Häuserpreise ist die Geldpolitik der US-Zentralbank Federal Reserve. Die extrem niedrigen Zinsen machen traditionelle Sparbücher unattraktiv. Sparer suchen daher andere, lukrativere Anlagemöglichkeiten.

Die Aktienmärkte liegen auf Allzeithöchstständen, es droht eine Blase. Daher investieren die Amerikaner auch wieder verstärkt in Immobilien. Im letzten Jahr verzeichneten die Verkäufe von Investment-Häusern einen Anstieg von 7 Prozent. Dies war der erste Anstieg seit fünf Jahren.

Damit wieder mehr Amerikaner ein eigenes Haus besitzen können, müssen die Häuserpreise fallen. Höhere Zinsen sowie eine Ausweitung des Angebots an Häusern durch Deregulierung wären vernünftige Schritte in diese Richtung.

Doch stattdessen sollen nun wie vor der letzten Immobilienkrise wieder mehr Kredite an Menschen vergeben werden, die eigentlich überhaupt keine Kredite in diesem Umfang erhalten sollten. Dadurch wird nicht das ursprüngliche Problem teure Häuser weiter verschärft. Sondern außerdem fördert man das Risiko einer neuen Immobilienkrise.

Wie die letzten Jahre gezeigt haben, kann es bei Aktien, Fonds, und sonstigen Anlagen passieren, dass diese in kürzester Zeit stark an Wert verlieren, oder teilweise sogar völlig wertlos werden. Eine Immobilie hingegen verliert nur in wirklich extremen Situationen ihren Wert. Natprucg werdeb die Menschen in den USA wider nach Immobilien greifen. Wer möchte nicht in eigenen vier Wänden leben und seine Lebensqualität verbessern, auch wenn man anfangs ein wenig renovieren müsste!? Kaum jemand wird in ein gemietetes Objekt so viel Energie und Arbeitskraft investieren, wie in sein Eigenheim. Dazu kommen noch die Vorteile, dass man sich mit dem Erwerb einer guten Immobilie über einen Werterhalt und Wertzuwachs freuen kann, man sich keine Sorgen über die Miete und eventuelle Kündigung machen muß. Allgemein kann man auch davon ausgehen, dass sich der Wert einer Immobilie mit den Jahren erhöht.

Das ganze ist jedoch an eine Voraussetzung gebunden. Die Immobilie muß ausbezahlt sein. Da die Banken vorhaben, mit ihren Finanzierungen wieder freizügiger umzugehen, wird das jedoch in den seltensten Fällen gegeben sein.

Ich befürchte, dass sich das Geschäft mit dem Forderungsverkauf in einigen Jahren bei einem wieder Ansteigen der Kreditzinsen wiederholen wird.

Die Banken werden wieder ihre schwer einbringlichen Forderungen an mehr oder weniger dubiose Inkassobüros verkaufen, diese werden danach wieder auf mehr oder weniger seriöse Art und Weise zu ihrem Geld kommen wollen, und ehemalige stolze und glückliche Hausbesitzer werden sich wieder nach einem anderen Wohnsitz umsehen müssen.

Auch das „lustige“ und spannende Spiel mit den Fonds könnte sich wiederholen. So wie vor einigen Jahren besteht die Möglichkeit, dass die USA wieder die uneinbringlichen Krditforderungen in schicke Fonds verpacken, und diese an europäische Banken und Unternehmen, mit der Zusage einer hohen Rendite verkaufen. In Europa wird man vermutlich wieder gierig danach greifen, und sich, wie gehabt, keine Gedanken über die Zusammensetzung der Fonds machen.

Übrigeds: „Eine Immobilie ohne mindestens 30 Prozent Eigenmittel zu kaufen, genzt sowieso an einen Tanz auf dem Drahtseil. Ohne Netz“

Comments are closed.