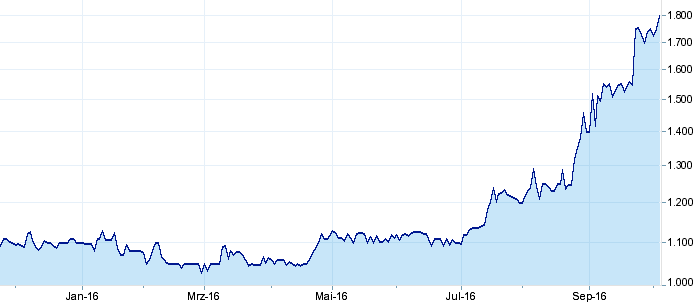

Der Aktienkurs der Schweizer Nationalbank ist seit Juli um mehr als 60 Prozent angestiegen. Irgendjemand kauft offenbar alle verfügbaren SNB-Aktien. Doch was motiviert den Käufer, so massiv in einen der weltgrößten Hedgefonds einzusteigen?

Die Aktie der Schweizerischen Nationalbank (SNB) ist seit Juli um mehr als 60 Prozent gestiegen. Die Zentralbank selbst äußert sich traditionell nicht zum Verlauf ihrer Aktie. Massive Kursbewegungen nach oben und nach unten hat es auch in der Vergangenheit schon gegeben. Doch nie gab es einen derartigen Anstieg des Aktienkurses in so kurzer Zeit.

Die SNB zahlt traditionell 15 Franken auf ihre Aktien aus. Bei einem Kurs von aktuell 1.801 Franken liegt die Rendite also nur noch bei 0,81 Prozent, so tief wie nie zuvor in der Schweizer Geschichte. Doch das erscheint den Investoren in Zeiten von Negativzinsen offenbar akzeptabel.

Wer kauft heimlich Aktien der Schweizer Nationalbank?

Trotz der historisch niedrigen Rendite kauft irgendjemand massiv SNB-Aktien. Irgendjemand ist bereit, für jede SNB-Aktie, die auf den Markt kommt, immer höhere Preise zu zahlen. Die Handelsvolumina waren in den letzten Wochen vergleichsweise hoch. Doch es gibt keine Börsenmeldung, wonach ein großer Investor eine Meldeschwelle überschritten hätte.

Die meisten Zentralbanken der Welt gehören den entsprechenden Regierungen. Die US-Zentralbank Federal Reserve gehört privaten Investoren, deren Namen allerdings ein Geheimnis sind. Die SNB hingegen wird an der Börse gehandelt. Die Bundesregierung der Schweiz besitzt nicht eine einzige SNB-Aktie.

Die Mehrheit der Aktien liegt bei den Schweizer Kantonen (45 Prozent) und Kantonalbanken (15 Prozent). Es ist unwahrscheinlich, dass derzeit jemand von dieser Seite Aktien in größerem Umfang zukauft. Denn bei den staatlichen Körperschaften sind die Verhältnisse seit Jahren unverändert. Der Handel findet wohl bei den privaten Investoren (40 Prozent) statt.

Der größte private Einzelaktionär der SNB ist der Deutsche Theo Siegert. Er könnte theoretisch noch viele SNB-Aktien kaufen, bis er dies wieder melden muss. Sein letzter bekannter Bestand vom Frühling beträgt 6,5 Prozent. Theo Siegert müsste mögliche Käufe erst dann melden, wenn er einen Anteil von 10 Prozent an der SNB erreicht hat.

Schweizerische Nationalbank ist ein riesiger Hedgefonds

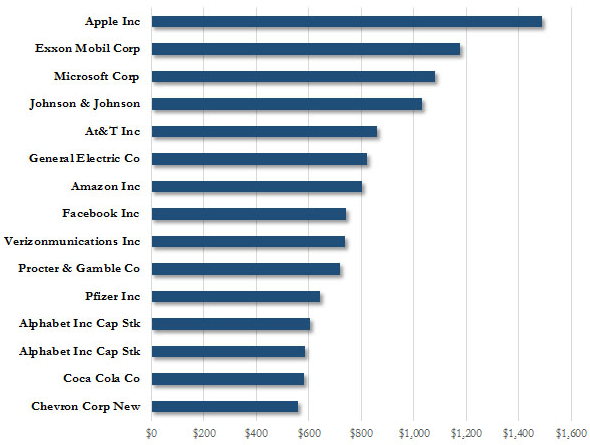

Wer immer der geheimnisvolle Käufer von SNB-Aktien ist, übernehmen kann er die Notenbank nicht. Seit Jahren investiert die Schweizerische Nationalbank immer mehr in Aktien. Mittlerweile beträgt der Aktienanteil des 700-Milliarden-Portfolios auf 20 Prozent angestiegen.

Beispielsweise ist die SNB stärker bei Facebook investiert als dessen Gründer Mark Zuckerberg. Auch ihr Anteil an Apple, ihr größtes Aktienpaket, ist gigantisch. Überhaupt hat sich die Schweizer Nationalbank praktisch zu einem riesigen Hedgefonds entwickelt, der massiv im US-Markt investiert und die Aktienkurse in die Höhe treibt.

Mit Inhalt ?

Ich für 1€

Wilhelm Tell!

….

Da kam wohl Einer „durch diese hohle Gasse….“

………………………………………………………………………………..

Soros oder Rotschild

Und Rockefeller

Ja der auch Michael Sailer.

war auch mein erster gedanke!Soros und co

die sehen dort ist was zu holen

Das sind gierige Schmierlappen Dominik Zur.

….

und die anderen Chimären ! Kaufman’s, Morgenthau’s, …….

Goldman Sachs nicht vergessen.

Eric Schumacher

Ach, ich wollte ja nur beispielhaft anführen, daß da ganz andere Mächte im Spiel sind, die offiziell mit Politik nichts zu tun haben, die aber entscheiden, wie im Einzelfall Politik gemacht wird. Die Liste der Namen wäre ellenlang…

Wir als Kleingetier kriegen das natürlich nur äußerst periphär mit und selbst Diejenigen, welche den Durchblick haben müßten, k ö n n e n gar nicht mehr durchblicken, denn das Weltgeschehen ändert sich immer schneller !

Daher gibt’s keinen Anspruch auf Vollständigkeit einer Namensliste.

Rothschild. …wer sonst?

Interessante Einblicke!

Boah,ist der nicht mehr ganz bei Sinnen? Was redet der da für einen gefährlichen Stuss? Da fällt einem die Kinnlade runter.Der Typ hält sich tatsächlich für den Retter der humanistischen Werte,indem er alle Kritiker für Vogelfrei erklärt.

Würde mich nicht wundern, wenn die Saudis dahinterstehen. Die haben bereits soviele Aktien der europäischen Topunternehmen. so das sie die Wirtschaft und damit auch unsere Politiker von dort gesteuert wird.

Flughäfen, Banken, Börsen, Hotels, jetzt kaufen die Chinesen auch noch Osram

Rothschild

Rothschilds bzw.Soros

Verbrecher

Merkel und Schäuble ..da wird das Geld gehortet was die dem volk gestohlen haben

ein Scheich aus der Wüste

Ich. Zahle 1 Euro.

Goldman-Sachs, Rothschild, Rockefeller…………….

Ok… ertappt… ich oute mich mal… ich kaufe seit Monaten im Auftrag alle Aktien, die ich bekommen kann… nun ist es raus…

Interessant ist das lustige Rätselraten, wer wohl die SNB kaufen könnte, würde, oder hat. Die Kurssteigerung liegt einzig und alleine daran, dass die SNB selbst in immer größeren Stil in Aktien investiert. Mitte 2016 gehörten ihr Aktien im Wert von rund 120 Milliarden Franken. Das entsprach einem Fünftel der gesamten Devisenreserven. Nach den Angaben im Geschäftsbericht ist die Nationalbank breit diversifiziert an rund 6700 Unternehmen beteiligt, von denen die meisten ihren Sitz in Industrieländern haben. Etwa 800 Beteiligungen hält sie in Schwellenländern. Dadurch steigt natürlich auch der Aktienwert der SNB. Jedoch auch hier gilt die Regel: „Was plötzlich hoch steigt, fällt irgendwann auch tief“ 😉

Kürzlich war die SNB Gegenstand der Berichterstattung.

Hier eine Betrachtung aus einem anderen Blickwinkel,

der in dieser Art Neuland ist.

Kaum einer weiss davon und schon gar nicht von den eklatanten Bewertungsunterschieden.

Alle reden über die Notenbanken, aber nicht über die Börsennotiz der vier Notenbanken.

Schweizer Zentralbank : Billigste börsennotierte Zentralbank

SNB : Aktionärssicht-Bewertungsansatz verfehlt / Richtig : Unternehmenswert

Eine SNB-Aktie wird stereotyp aus der Sicht eines Privat-Aktionärs

mit beschränktem Stimm- und Dividendenrecht beurteilt.

Das ist der falsche Bewertungsansatz. Er bedeutet nämlich, der Wert

der SNB könnte immer weiter zunehmen, der Aktienkurs bleibt gleich.

Das kann nicht sein und ist auch nicht so.

Der Dividendenbeschränkungs- und Stimmrechtsbeschränkungsansatz bedeutet

ja die völlige Loslösung der Bewertung der SNB von ihrem „Geschäft“.

Dieser Logik zufolge könnte die SNB mit ihrem elektronischen Geld die

„ganze Welt“ aufkaufen, der Unternehmenswert bliebe bei 170 Millionen CHF.

Richtig ist vielmehr, der Wert der SNB muss geteilt werden durch die

Anzahl der 100.000 Aktien.

Die inadäquate Bewertung zeigt sich ja bereits im Vergleich der

börsengelisteten Notenbanken.

Bekanntlich ist die SNB die billigste und beste zugleich.

Die griechische rangiert auf dem Kurszettel deutlich über der SNB,

die belgische ist sogar siebenmal so teuer.

Einflussmöglichkeiten der Eigentümer von Aktiengesellschaften

sind grundsätzlich beschränkt.

So stellt die SNB für einen reinen Finanzinvestor keine Ausnahme dar.

Auch ist die SNB keine Zeitbombe wie so häufig angemerkt.

Ihre Politik unterscheidet sich grundsätzlich von der der anderen

Notenbanken.

Die SNB betreibt eine Frankenschwächungspolitik, die anderen

dagegen eine als Antideflationspolitik vermarktete Staatsfinanzierung.

Folglich kaufen die anderen nur Anleihen, die SNB hingegen

wandelt ihre gekauften Währungen in Sachwerte um.

Mit 40 Mrd CHF in Gold, 80 Mrd CHF in Rücklagen,

150 Mrd CHF in Aktien hat sie nahezu 275 Mrd CHF in

sicheren Anlagen.

Demnach könnten sich die 550 Mrd in EUR/USD halbieren,

ohne Schaden zu nehmen.

Diesen debt/equity swap wird sie weiterbetreiben,

solange im Ausland ihr elektronisches Geld

für den Sachwertekauf akzeptiert wird.

Fortlaufend und sogar am Ende wird sie nicht nur den Franken

geschwächt haben, sondern äusserst gewinnträchtig abschliessen.

Das alles ist mehr als 170 Mio CHF wert.

Das Zehnfache, also 1,7 Mrd. allemal, wenn nicht

sogar 17 Mrd.

Diese Bewertung wäre angemessener und weniger verwunderlich

als die völlig absurden, inadäquaten 170 Millionen.

Diese Bewertung ist ausschliesslich dem stereotyp

und klischeehaft dauerhaft bemühten

falschen Bewertungsansatz aus der Sicht eines

dividenden- und stimmrechtsbeschränkten Privat-Aktionärs

in Verbindung mit dem weitverbreiteten Nichtwissen

über die Gesamtbewertung geschuldet.

Selbst wenn man diesem falschen Bewertungsansatz folgte,

würde auffallen, dass bereits er in sich nicht haltbar ist,

da der grösste Teil der Aktionäre öffentliche mit

vollem Stimmrecht sind und sich in einer Valorennummer

mit den privaten wiederfinden.

Die Aufgabe des Investor Relation ist, die richtige Einschätzung

des Unternehmenswertes zu ermöglichen.

Doch Inadäquatheiten können sich lange halten.

Comments are closed.